Już od 2019 roku sposobem na duży zwrot podatku jest ulga termomodernizacyjna – co można odliczyć? Do jakiej kwoty? Przykłady rozliczenia ulgi termomodernizacyjnej znajdziesz w dalszej części artykułu. Rozliczenie ulgi termomodernizacyjnej warto zaplanować jeszcze przed rozpoczęciem remontu czy prac termomodernizacyjnych.

Ulga termomodernizacyjna to temat, który wzbudza coraz większe zainteresowanie wśród właścicieli domów jednorodzinnych. Od kilku lat stanowi ona nie tylko sposób na duży zwrot podatku, ale także zachętę do inwestowania w poprawę jakości powietrza poprzez ograniczenie emisji substancji szkodliwych. W porównaniu do ubiegłych lat w roku podatkowym 2023/2024 kwota ulgi oraz warunki jej rozliczania pozostały niezmienione, wciąż maksymalna kwota ulgi dla jednej osoby to 53 000 zł. Jednakże, jak w przypadku wielu regulacji prawnych, stan ten może ulec zmianie w zależności od ewentualnych przepisów podatkowych. Dlatego zaleca się regularne sprawdzanie obowiązujących przepisów.

Celem ulgi termomodernizacyjnej jest poprawa jakości powietrza poprzez ograniczenie emisji dwutlenku węgla i innych szkodliwych substancji. Czy wszystko, co realizuje ten cel, można rozliczyć w ramach ulgi? Sprawdźmy. Wiele z tych prac jest kosztownych, ale.. wyłożone pieniądze prawie zawsze trafią z powrotem do naszej kieszeni. Czy wszystkie? To się da obliczyć. Musimy najpierw poznać parę prostych zasad.

Ulga termomodernizacyjna – co to jest

Pojęcie to zdefiniowane jest w art. 26h, ust. 1 ustawy o PIT, który mówi, że „podatnik będący właścicielem lub współwłaścicielem budynku mieszkalnego jednorodzinnego ma prawo odliczyć od podstawy obliczenia podatku (…) wydatki poniesione w roku podatkowym na materiały budowlane, urządzenia i usługi, związane z realizacją przedsięwzięcia termomodernizacyjnego w tym budynku(…)”.

Wspomniane wyżej przedsięwzięcie obejmuje prace, w wyniku których następuje m.in. zmniejszenie zapotrzebowania na energię dostarczoną na potrzeby ogrzewania oraz przygotowania cwu, czyli ciepłej wody użytkowej. Ponadto, przedsięwzięciem termomodernizacyjnym jest:

- Ulepszenie, w wyniku którego następuje zmniejszenie strat energii pierwotnej

- Wykonanie przyłącza do miejskiej sieci ciepłowniczej

- Zmiana źródła ciepła na źródła odnawialne

- Zastosowanie wysokoprawnej kogeneracji

Jeśli nie do końca rozumiesz czym jest energia pierwotna (EP), to pojęcie to wyjaśnialiśmy w tekście: „Wskaźnik EP budynku – co to jest i dlaczego warto go znać?”.

Ulga termomodernizacyjna - kto może skorzystać

Kto może skorzystać z ulgi termomodernizacyjnej zostało jasno określone. Przysługuje każdemu podatnikowi, który jest właścicielem lub współwłaścicielem budynku jednorodzinnego wolnostojącego lub będącego w zabudowie szeregowej, bliźniaczej, czy grupowej. Należy pamiętać, że ulga ta przeznaczona jest wyłącznie dla właścicieli budynków, które są już zbudowane i oddane do użytku. Osoby, które są dopiero w trakcie budowy domu, nie mogą skorzystać z ulgi termomodernizacyjnej.

Kwota, którą można odliczyć w ramach ulgi termomodernizacyjnej wynosi 53 000 złotych na jedną osobę. Warto przy tym wiedzieć, że w przypadku małżeństw mających współwłasność majątkowa, maksymalna wysokość ulgi termomodernizacyjnej sumuje się, co daje kwotę 106 tys. złotych do odliczenia.

Ulga obejmuje wszystkie budynki, których właścicielem jest osoba z niej korzystająca. Rozliczenie z urzędem skarbowym następuje według skali podatkowej, 19 proc. stawki podatku dochodowego (formuła liniowa) oraz na zasadzie ryczałtu. Ulga termomodernizacyjna jest rozliczana na następujących drukach:

- PIT – 37 i PIT – 36 (skala podatkowa)

- PIT – 36L (podatek liniowy)

Ulga termomodernizacyjna – co można odliczyć

Co można odliczyć w ramach ulgi termomodernizacyjnej reguluje dokładnie rozporządzenie ministra inwestycji i rozwoju. W ramach ulgi rozliczymy całe przedsięwzięcie termomodernizacyjne, czyli zarówno zakupione przez nas materiały, jak i opłacone usługi. Czyli cały poniesiony na docieplenie budynku koszt obniży nasz podatek – poprzez odjęcie go od uzyskanego w danym roku dochodu w rozliczeniu rocznym. Następnie otrzymamy zwrot nadpłaconego podatku.

Materiały podlegające odliczeniu w ramach ulgi termomodernizacyjnej to:

- materiały budowlane wykorzystywane do docieplenia przegród budowlanych, płyt balkonowych oraz fundamentów wchodzące w skład systemów dociepleń lub wykorzystywane do zabezpieczenia przed zawilgoceniem;

- węzeł cieplny wraz z programatorem temperatury;

- kocioł gazowy kondensacyjny wraz ze sterowaniem, armaturą zabezpieczającą i regulującą oraz układem doprowadzenia powietrza i odprowadzenia spalin;

- kocioł olejowy kondensacyjny wraz ze sterowaniem, armaturą zabezpieczającą i regulującą oraz układem doprowadzenia powietrza i odprowadzenia spalin;

- zbiornik na gaz lub zbiornik na olej;

- kocioł przeznaczony wyłącznie do spalania biomasy, o której mowa w art. 2 ust. 1 pkt 4a lit. c ustawy z dnia 25 sierpnia 2006 r. o systemie monitorowania i kontrolowania jakości paliw (Dz. U. z 2021 r. poz. 133, 694, 1093 i 1642);

- przyłącze do sieci ciepłowniczej lub gazowej;

- materiały budowlane wchodzące w skład instalacji ogrzewczej;

- materiały budowlane wchodzące w skład instalacji przygotowania ciepłej wody użytkowej;

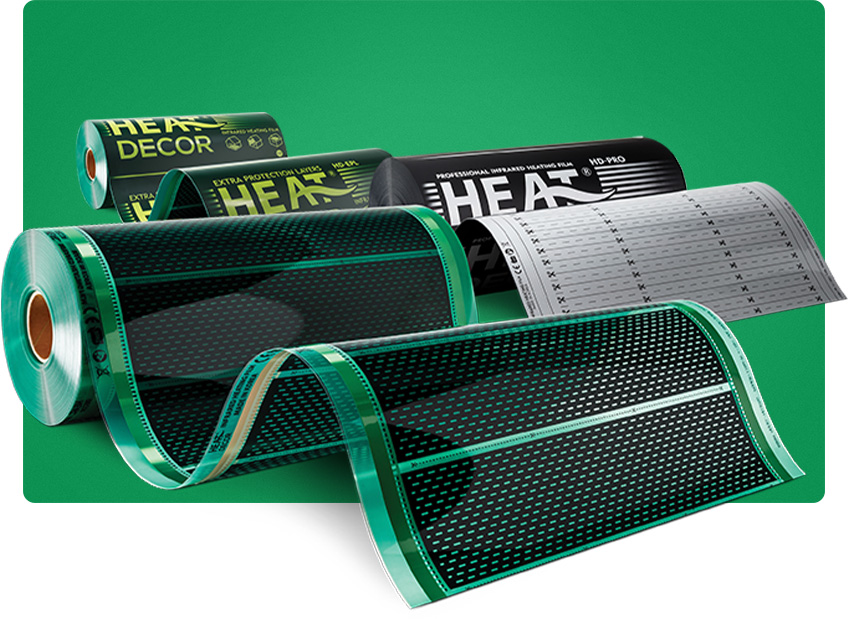

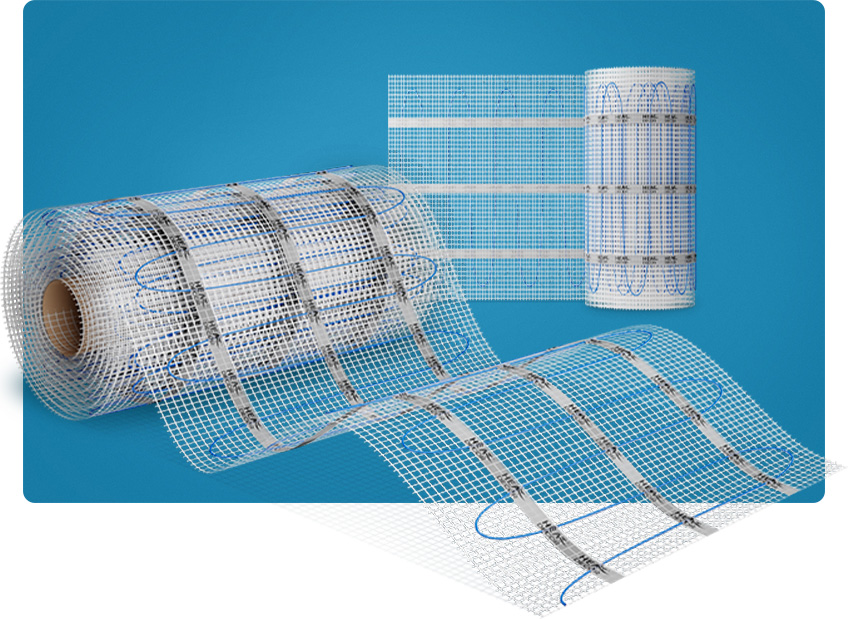

- system ogrzewania elektrycznego i materiały budowlane wchodzące w jego skład ;

- pompa ciepła wraz z osprzętem;

- kolektor słoneczny wraz z osprzętem;

- ogniwo fotowoltaiczne wraz z osprzętem;

- stolarka okienna i drzwiowa, w tym okna, okna połaciowe wraz z systemami montażowymi, drzwi balkonowe, bramy garażowe, powierzchnie przezroczyste nieotwieralne;

- materiały budowlane składające się na system wentylacji mechanicznej wraz z odzyskiem ciepła lub odzyskiem ciepła i chłodu.

Usługi podlegające odliczeniu:

- wykonanie audytu energetycznego budynku przed realizacją przedsięwzięcia termomodernizacyjnego;

- wykonanie analizy termograficznej budynku;

- wykonanie dokumentacji projektowej związanej z pracami termomodernizacyjnymi;

- wykonanie ekspertyzy ornitologicznej i chiropterologicznej;

- docieplenie przegród budowlanych lub płyt balkonowych lub fundamentów;

- wymiana stolarki zewnętrznej np.: okien, okien połaciowych, drzwi balkonowych, drzwi zewnętrznych, bram garażowych, powierzchni przezroczystych nieotwieralnych;

- wymiana elementów istniejącej instalacji ogrzewczej lub instalacji przygotowania ciepłej wody użytkowej lub wykonanie nowej instalacji wewnętrznej ogrzewania lub instalacji przygotowania ciepłej wody użytkowej;

- montaż kotła gazowego kondensacyjnego lub olejowego kondensacyjnego;

- montaż kolektora słonecznego;

- montaż systemu wentylacji mechanicznej z odzyskiem ciepła z powietrza wywiewanego;

- montaż instalacji fotowoltaicznej;

- uruchomienie i regulacja źródła ciepła oraz analiza spalin;

- regulacja i równoważenie hydrauliczne instalacji;

- demontaż źródła ciepła na paliwo stałe.

Dowodem na poniesione koszty związane z termomodernizacją są faktury VAT, które należy dołączyć do swojego rozliczenia. Trzeba pamiętać, że warunkiem skorzystania z ulgi termomodernizacyjnej jest przeprowadzenie wszystkich prac w ciągu 3 lat licząc od ostatniego dnia roku podatkowego, w którym rozpoczęto przedsięwzięcie. Jest to ważne, ponieważ przekroczenie tego terminu oznacza nakaz zwrócenia odliczonych kwot w postaci doliczenia ich do rozliczenia za rok, w którym nastąpiło przekroczenie terminu.

Ulga termomodernizacyjna – jak obliczyć

Do wykonania obliczenia należy mieć wszystkie faktury dokumentujące wydatki poniesione na termomodernizację. Rozliczamy tylko faktury pochodzące z roku podatkowego, którego dotyczy zeznanie podatkowe. Kwoty z faktur należy zsumować, a następnie odjąć je od przychodu (lub dochodu). Dane te uzupełniamy w dokumencie PIT/0, który składany jest wraz z odpowiednimi dla danego płatnika drukami PIT.

Przy rozliczaniu trzeba również zwrócić uwagę na sposób, w jaki rozliczamy się z urzędem skarbowym. W przypadku skali podatkowej i podatku liniowego ulga odliczana jest od dochodu. W przypadku ryczałtu, odliczenie następuje od przychodu. Należy również pamiętać, że osoby będące podatnikami VAT biorą pod uwagę kwoty netto, a pozostali kwoty brutto.

Czy niewykorzystana kwota ulgi termomodernizacyjnej przepada? Może przecież zdarzyć się, że kwota ulgi będzie wyższa niż dochód podatnika. W takim przypadku możliwe jest odliczenie ulgi od dochodów w kolejnych latach, przy czym okres ten może wynosić maksymalnie 6 lat.

Ulga termomodernizacyjna – przykład

Szacując koszty ocieplenia zewnętrznych ścian domu trzeba je dokładnie wymierzyć i na tej podstawie dokonać szczegółowych obliczeń. Dla uproszczenia obliczeń zakładamy, że nasz dom ma 300 m2 (parter i poddasze użytkowe), a powierzchnia ścian oraz dachu wynosi 350 m2. Podane poniżej ceny obejmują zakup styropianu o grubości od 12 do 15 cm, montaż siatki zbrojeniowej oraz położenie tynku akrylowego oraz robociznę.

Ocieplanie budynku najlepiej przeprowadzać kompleksowo, więc decydujemy się ocieplić cały dom wraz z dachem. Powierzchnia ścian naszego wynosi 205 m2, a dachu 152 m2.

Ocieplenie ścian budynku styropianem (wraz z kosztem pozostałych materiałów i robocizną) będzie kosztowało 242 – 314 zł/m2, czyli 49 610 – 64 370 zł. Aby ocieplenie domu przyniosło pożądane skutki musi być kompleksowe, więc trzeba jeszcze ocieplić dach. Do ocieplania go wybieramy wełnę mineralną, której koszt wynosi 297 – 399 zł/m2, czyli 45 144 – 60 648 zł za całość.

Ile można oszczędzić? W zależności od sposobu rozliczania się z fiskusem na uldze termomodernizacyjnej można oszczędzić od 6 360 do 16 960 zł.

Przykład 1 – podatnik rozlicza się wg skali podatkowej 12%/ 32%

W tym przypadku podatnik rozlicza się według progresywnej skali podatkowej podatku dochodowego (12% / 32%). Dochód za rok podatkowy nie przekroczył kwoty 120 000 zł, zgodnie z tymi złożeniami stawka podatku według której będzie się rozliczał to 12 %.

Załóżmy, że koszt inwestycji fotowoltaicznej na którą się zdecydował wynosi 32 000 zł.

Podstawą odliczenia jest zatem pełen koszt inwestycji, gdyż nie przekracza on wysokości maksymalnej ulgi.

32 000 x 12% = 3 840 zł – kwota ulgi termomodernizacyjnej.

Rzeczywisty koszt instalacji fotowoltaicznej wynosi 28 160 zł

Przykład 2- podatnik rozlicza się stawką podatku liniowego 19%

W tym przykładzie podatnik rozlicza się stawką 19% podatku od dochodów.

Dla utrudnienia załóżmy, że podatnik kompleksowo ocieplił dom (uwzględniamy tu ocieplanie ścian i dachu) i zapłacił za usługę 85 000 zł.

W tym przypadku koszt instalacji przewyższa wysokość ulgi termomodernizacyjnej, czyli 53 000 zł.

Podstawą odliczenia jest zatem kwota maksymalnej ulgi, czyli 53 000 zł, 53 000 x 19% = 10 070 zł odliczenia od podatku dochodowego

Rzeczywisty koszt inwestycji wynosi 74 930 zł

Przykład 3 – odliczenie ulgi termomodernizacyjnej na fotowoltaikę przez małżeństwo

Do obliczeń przyjmijmy, że małżeństwo pracuje na etacie i rozliczają się według progresywnej skali podatkowej podatku dochodowego (12% / 32%).

Każde z nich osiąga dochody do kwoty I progu podatkowego, czyli do 120 000 rocznie.

Wysokość ulgi termomodernizacyjnej dla małżonków, będących współwłaścicielami budynku mieszkalnego wynosi: 53 000 zł x 2 = 106 000 zł.

Załóżmy, że koszt montażu instalacji fotowoltaicznej wraz z osprzętem, panelami fotowoltaicznymi i falownikiem wynosi 100 000 zł brutto.

Liczymy zatem 100 000 x 12% = 12 000 zł odliczenia od podatku dochodowego

Rzeczywisty koszt instalacji fotowoltaicznej jakie poniesie małżeństwo wynosi 88 000 zł.

Przykład 4 – czas realizacji inwestycji to 2 lata

W tym przypadku podatnik rozlicza się na podstawi progresywnej stawki podatkowe w wysokości 12%, gdyż jego dochód w danym roku podatkowym nie przekroczył 120 000 zł.

W poszczególnych latach ponosi następujące koszty:

2022 r. – 30 000 zł

2023 r. – 28 000 zł

Łączny koszt inwestycji to 58 000 zł.

Inwestowanie w ocieplenie jest opłacalne

Koszt ocieplenia domu stanowi dla wielu osób poważny wydatek. Jednakże poprawa izolacji termicznej budynku nie powinna być rozważana w kategoriach wydatku, ale oszczędności. Oszczędności te uzależnione są od wielu indywidualnych czynników, ale można szacować, że przy izolacji zewnętrznych ścian budynku oszczędności na ogrzewaniu wynoszą około 10 – 25 proc., a przy wymianie stolarki okiennej oraz drzwiowej koszty ogrzewania zostaną ograniczone o 10 – 15 proc. I właśnie te liczby są najlepszym dowodem na zasadność zainwestowania w wyizolowanie domu. Mniejsze straty ciepła oznaczają niższe koszty jego wytworzenia czyli oszczędności w rachunkach, co przy rosnących cenach energii jest kwestią nadrzędną dla każdego właściciela budynku mieszkalnego.

Ocieplenie domu daje także doskonałą okazję do przeprowadzenia kolejnych inwestycji mających na celu zwiększenie niezależności energetycznej budynku oraz obniżenie rachunków. Warto tutaj wspomnieć, że inwestycje objęte ulgą termomodernizacyjną to w wielu przypadkach to samo, na co możemy uzyskać dopłaty z programu „Czyste powietrze”. Odliczeniom w takim przypadku podlega wyłącznie kwota składająca się na wkład własny i nie ma możliwości odliczenia wydatków, które finansowane są z „Czystego powietrza”.

Wśród materiałów, które można odliczyć w ramach ulgi, znalazły się źródła ciepła takie jak:

- oraz ogrzewanie elektryczne.

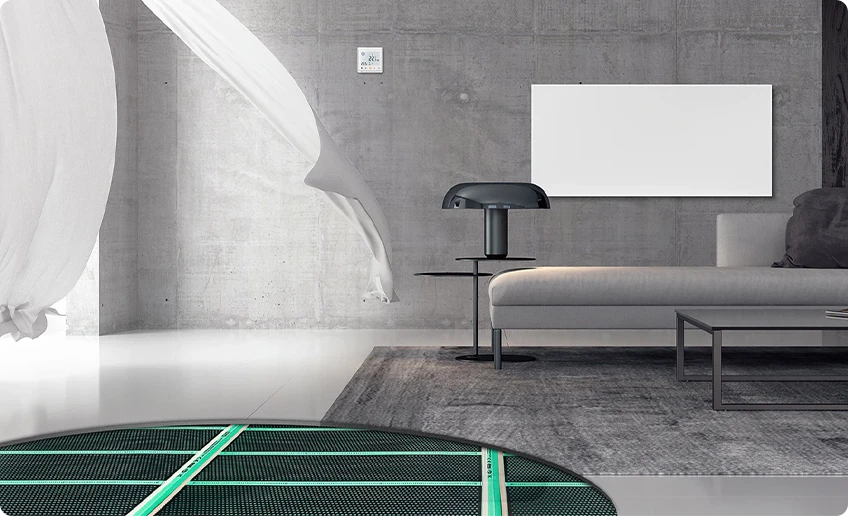

Od 2022 roku ulga nie obejmuje pieców na węgiel, co nie powinno być dla nikogo zaskoczeniem. Decydując się na zainwestowanie w ogrzewanie elektryczne na podczerwień możemy podwójnie zyskać, ponieważ poprawa termoizolacyjności budynku sprawia, że system grzewczy działa wydajniej i oszczędniej. Wybór źródła ciepła dla domu po termomodernizacji poruszaliśmy w tekście: „Jakie ogrzewanie do starego domu po termomodernizacji?”.

Kilka słów podsumowania

Ulga termomodernizacyjna w Polsce jest zachętą do zainwestowania w ocieplenie budynku, co przynosi konkretne oszczędności i daje pozytywny efekt. Kwota kilku lub kilkunastu tysięcy złotych, którą można odliczyć jest wysoka i sprawia, że poprawa termoizolacyjności budynku jest kwestią wartą naszej uwagi. Na uwagę zasługuje również fakt, że ulgę termomodernizacyjną można łączyć z programem „Czyste powietrze”, co przyniesie kolejne oszczędności.

Nie można również zapominać o kwestiach ekologicznych, które stanowią nadrzędny cel wprowadzonej ulgi. Dzięki temu więcej osób może ocieplić swój dom i zainwestować w nowoczesne, komfortowe oraz zeroemisyjne źródło ciepła. Folie grzewcze na podczerwień są rozwiązaniem, które jest następstwem naturalnej ewolucji naszego podejścia do kwestii rozwoju, ekologii oraz zwrotu w stronę przyjaznych dla zdrowia źródeł energii. Promieniowanie podczerwone, które emitowane jest przez folie grzewcze, jest tym samym promieniowaniem, którym jesteśmy ogrzewani przez Słońce. Co ciekawe, to ogrzewanie podczerwienią jest systemem, którego używamy przez długie lata nic w nim nie serwisując ani nie naprawiając. Ulga termomodernizacyjna jest więc szansą, którą należy wykorzystać zyskując korzyści na całe życie.

Źródła: czystepowietrze.gov.pl, kb.pl, ksiegowosc.infor.pl, optimalenergy.pl